VN-Index có cơ hội bứt phá 1.300 điểm trong năm 2024?

Quan sát sự vận động của chỉ số VN-Index thấy rằng biên độ dao động ngày càng thu hẹp lại sau mỗi nhịp điều chỉnh, thanh khoản cũng giảm dần, phân lớp các nhóm ngành có sự phân hoá rất mạnh, điểm số VN-Index chủ yếu được kéo tăng bởi nhóm VN30, trong khi đó nhóm Midcaps, Smallcaps hầu hết đang "cài số lùi".

Do vậy, để VN-Index bứt phá thành công được ngưỡng 1300đ thì rất cần những "đòn bẩy" đủ mạnh về kết quả kinh doanh của doanh nghiệp và tác động từ chính sách vĩ mô.

Về bối cảnh trong nước, các chỉ số về nền kinh tế như tăng trưởng GDP, Lạm phát, tăng trưởng tín dụng,… đều đang khá tích cực.

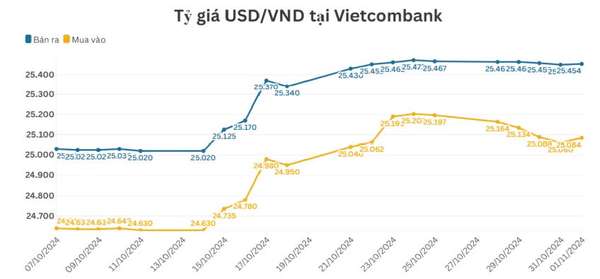

Tuy nhiên, tỷ giá lại là "cơn đau đầu" với các nhà điều hành chính sách trong năm nay. Sau khi FED công bố hạ lãi suất lần đầu tiên vào T9/2024, tỷ giá tạm hạ nhiệt thì cho tới hiện nay, "cơn đau đầu" về tỷ giá đã trở lại. Áp lực tỷ giá tăng cao so với đầu năm đã khiến tiền đồng mất giá khoảng 4,2-4,7% trên cả 2 thị trường chính thức và tự do tính tới cuối tháng 10/2024.

|

| Tỷ giá USD/VND tại Vietcombank bắt đầu tăng trở lại từ nửa giữa tháng 10 |

Về tình hình KQKD Q3/2024 tính đến chiều ngày 30/10/2024 đã có 911 doanh nghiệp niêm yết (đại diện 84,6% vốn hóa toàn thị trường) công bố kết quả kinh doanh quý 3, bao gồm 24/27 Ngân hàng, 32/35 công ty chứng khoán và 841/1482 doanh nghiệp Phi tài chính.

Một số điểm nhấn chính về bức tranh lợi nhuận Q3/2024:

Tổng LNST Q3/2024 của 911 doanh nghiệp tăng 16,1% so với cùng kỳ 2023, nhưng giảm -3,1% so với quý trước liền kề do kết quả kém tích cực từ nhóm Tài chính (Ngân hàng, Chứng khoán, Bảo hiểm).

Xét theo quy mô vốn hóa, tăng trưởng lợi nhuận đóng góp chủ yếu bởi nhóm vốn hóa lớn VN30 (+20,2% YoY) trong khi nhóm vốn hóa vừa VNMID và nhỏ VNSML tăng lần lượt +8,5% và +30,6%.

Ngân hàng: Có 24/27 Ngân hàng niêm yết công bố BCTC cho quý 3, với lợi nhuận hụt đà tăng. Hầu hết ghi nhận lợi nhuận Q3 giảm với quý 2/2024, ngoại trừ VPB, HDB, EIB và STB. Các ngân hàng TMCP nhà nước (VCB, CTG, BID) cùng ghi nhận tín dụng tăng chậm lại và NIM kém đi. LNST của 22 ngân hàng này tăng +18,2% YoY nhờ nền so sánh cùng kỳ thấp và ngược lại, giảm -9,5% so với quý 2/2024

Phi tài chính: Nhóm có LNST tăng trưởng mạnh so với cùng kỳ bao gồm Bán lẻ (MWG), Thực phẩm (MSN, DBC, VHC, ANV), Dệt may (TCM, MSH, TNG, STK), Điện (POW, PGV, HNA), Phân bón (DCM, DHB)... Ngược lại, Dầu khí (BSR), Viễn thông (VGI), Nhựa, Than là các ngành suy giảm về lợi nhuận đáng chú ý.

Theo ông Nguyễn Minh Giang, Trưởng phòng Quản lý tài sản Trung tâm Kinh doanh Hoàn Kiếm, Công ty Chứng khoán Mirae Asset, thị trường chứng khoán (TTCK) hiện tại đang thiếu đi động lực tăng giá trong ngắn hạn, khi KQKD Q3/2024 dù tăng trưởng so với cùng kỳ nhưng lại có dấu hiệu hụt hơi so với Q2/2024 điều này phản ánh tốc độ phục hồi của các doanh nghiệp có dấu hiệu chậm lại, dẫn tới sự lo ngại của nhà đầu tư về bức tranh lợi nhuận trong Q4/2024.

|

| Ông Nguyễn Minh Giang, Trưởng phòng Quản lý tài sản Trung tâm Kinh doanh Hoàn Kiếm, Công ty Chứng khoán Mirae Asset |

Bước sang tháng 11, sẽ có nhiều sự kiện gây nhiễu động cho thị trường tài chính như cuộc bầu cử Tổng thống Mỹ vào 5/11, FED công bố lãi suất điều hành vào 8/11. Trong nước là câu chuyện đáo hạn trái phiếu doanh nghiệp vào 2 tháng cuối năm.

Trên TTCK, tỷ lệ margin của các công ty chứng khoán liên tục lập kỷ lục theo từng quý. Đáng nói, tỷ lệ này lại đến từ hoạt động cho vay Deal và nhóm ngân hàng chiếm khoảng 55%-60% cùng một số doanh nghiệp lớn khác nó phản ánh bằng sự tăng giá của nhóm VN30 từ đầu năm tới nay là khá tốt.

Nhìn cấu trúc này có thể thấy rằng, động lực tăng giá trong ngắn hạn của nhóm VN30 và nhóm ngân hàng là khá khó do dòng tiền không thật sự dồi dào. Về dài hạn, hoạt động cho vay Deal tăng mạnh tiềm ẩn nhiều rủi ro nếu nền kinh tế tăng trưởng chậm lại và đây được coi là phần chìm của tảng băng trôi.

Khối ngoại bán ròng lên tới hơn 76 nghìn tỷ đồng tính tới hết tháng 10/2024. Điều này lý giải phần nào hoạt động cho vay Deal của CTCK liên tục tăng mạnh theo từng quý. Bởi dòng tiền Nội đã cân toàn bộ dòng tiền Ngoại rút ra khỏi thị trường.

"Với những lý do trên, tôi nhận định TTCK tháng 11 sẽ tiềm ẩn nhiều rủi ro hơn là cơ hội. Mốc 1300đ đã chạm tới vào ngày 1/10/2024 rất có thể sẽ là đỉnh của cả năm 2024. NĐT ưu tiên quản trị danh mục hơn là cố gắng tìm kiếm lợi nhuận ngắn hạn trong giai đoạn này" - ông Nguyễn Minh Giang nhận định.

Điều gì chờ đón thị trường chứng khoán năm 2025?

Theo góc nhìn của ông Nguyễn Minh Giang, năm 2025 sẽ có nhiều biến động lớn trên thị trường tài chính toàn cầu, do vậy với TTCK Việt Nam cũng không nằm ngoài vòng xoáy biến động này.

Những biến động mà thị trường chứng khoán có thể đối diện

Rủi ro bên ngoài phải kể tới việc bầu cử Tổng thống Mỹ sẽ có tác động rất quan trọng, hàng loạt chính sách mới có thể sẽ gây biến động lớn tới nền kinh tế toàn cầu, đây là biến số mà Việt Nam cần phải linh hoạt ứng phó.

Cuộc bán tháo trái phiếu kho bạc Mỹ (TPKB) đã diễn ra trước thềm bầu cử do lo ngại về những chính sách của Tổng thống mới sẽ thúc đẩy lạm phát từ đó có thể làm thay đổi chính sách tiền tệ của FED. Do vậy lợi tức TPKB Mỹ kỳ hạn 10 năm đã tăng lên mức 4,386%, ghi nhận mức tăng tháng 10 mạnh nhất trong năm nay. Mức lợi tức này cũng vượt ngưỡng của cuộc khủng hoảng tài chính năm 2008 và còn cách mức cao nhất mọi thời đại thiết lập vào tháng 10/2023.

Tỷ giá trung tâm của Việt Nam được dựa trên một rổ tiền tệ gồm các đồng tiền chủ như: USD, EUR, JPY, CNY, SGD,... Do vậy, các chính sách lãi suất của những NHTW nêu trên sẽ có tác động tới nền chính sách tiền tệ của Việt Nam, đặc biệt là ảnh hưởng tới tỷ giá.

Cụ thể, ngoài việc Cục Dự trữ Liên bang Mỹ (FED) và NHTW Châu Âu (ECB) tiếp tục lộ trình cắt giảm lãi suất trong năm 2025, chúng ta cần quan tâm tới hai biến số mới trong năm 2025 đó là chính sách điều hành của NHTW Trung Quốc (PBOC) và NHTW Nhật Bản (BOJ).

Đối với PBOC, ngân hàng này đang bơm gói kích thích quy mô lớn lên tới 141 tỷ USD để hỗ trợ nền kinh tế và nhiều chính sách hỗ trợ thị trường bất động sản. Điều này sẽ phần nào làm suy yếu sức mạnh đồng NDT và tạo lợi thế cạnh tranh cho hàng hoá Trung Quốc. Doanh nghiệp Việt Nam sẽ ít nhiều bị cạnh tranh và tỷ giá cũng sẽ bị ảnh hưởng phần nào.

Đối với BOJ, ngân hàng đang cân nhắc tiếp tục tăng lãi suất vào năm 2025 nếu tăng trưởng và lạm phát đạt kỳ vọng của họ. Việc BOJ tăng lãi suất sẽ làm đồng JPY mạnh lên dẫn tới sự thay đổi dòng vốn quốc tế, ảnh hưởng đến tỷ giá hối đoái và chi phí vay nợ có thể làm thay đổi tâm lý nhà đầu tư trên toàn thế giới và Việt Nam cũng không nằm ngoài vòng xoáy này. Các doanh nghiệp Việt Nam có sự hợp tác với các đối tác Nhật Bản có thể phải chịu chi phí tài chính cao hơn, ảnh hưởng tới việc duy trì hoạt động kinh doanh, mở rộng quy mô. Trên TTCK, nhà đầu tư nước ngoài có thể rút vốn khỏi thị trường Việt Nam để tìm kiếm lợi nhuận cao hơn ở Nhật Bản.

Trong nước, nhóm Ngân hàng đóng vai trò quan trọng vào tổng lợi nhuận của các doanh nghiệp cũng như vai trò điều tiết nguồn vốn cho doanh nghiệp. Tuy nhiên, tỷ lệ nợ xấu là điều cần lưu ý trong giai đoạn này. Hiện Thông tư 02 về cơ cấu nợ, giữ nguyên nhóm nợ có hiệu lực đến hết ngày 31/12/2024 đóng vai trò quan trọng để hỗ trợ các tổ chức tín dụng (TCTD) kiểm soát tỷ lệ nợ xấu. Nếu sang năm 2025, Thông tư 02 không được gia hạn thì đây sẽ là thử thách rất lớn đối với các TCTD.

Tỷ lệ tăng trưởng lợi nhuận của các doanh nghiệp niêm yết năm 2025 cũng sẽ là một thách thức lớn khi tốc độ hồi phục của Q3/2024 có dấu hiệu chậm lại và nền lợi nhuận của 2024 cao hơn so với 2023 - thời điểm chạm đáy lợi nhuận.

|

| Ông Nguyễn Minh Giang cho rằng thị trường chứng khoán năm 2025 sẽ gặp nhiều biến số khó lường |

Điểm tựa của thị trường chứng khoán Việt Nam

Đầu tiên, câu chuyện nâng hạng thị trường hiện đang được triển khai rất quyết liệt. Ngày 2/11/2024 đã chính thức áp dụng quy định nhà đầu tư tổ chức nước ngoài có thể giao dịch mua cổ phiếu không yêu cầu có đủ tiền (Non Pre-funding solution – NPS).

Theo ông Giang, đây là 1 trong 2 điều kiện quan trọng để được FTSE Russell xét duyệt nâng hạng mà TTCK Việt Nam còn thiếu. Tiếp theo sẽ là tháo gỡ vướng mắc về tỷ lệ sở hữu của NĐT nước ngoài. Có thể TTCK Việt Nam sẽ được FTSE xét nâng hạng trong kỳ review T9/2025 và chính thức nâng hạng vào cuối năm 2026.

Bên cạnh đó, NHNN tiếp tục duy trì nền lãi suất thấp, tạo điều kiện giúp các doanh nghiệp phục hồi, phát triển hoạt động sản xuất kinh doanh.

Chính Phủ cũng sẽ tiếp tục đẩy mạnh giải ngân đầu tư công trong năm 2025 để thúc đẩy tăng trưởng kinh tế.

Đối với lĩnh vực bất động sản, sau khi 03 Luật sửa đổi về Bất động sản thông qua thì kỳ vọng từ 2025 lĩnh vực Bất động sản sẽ đi qua giai đoạn khó khăn, các doanh nghiệp Bất động sản có thể chạm đáy lợi nhuận vào cuối năm 2024 và bắt đầu phục hồi từ năm 2025, qua đó sẽ có tác động hỗ trợ tốt cho các lĩnh vực khác.

Từ những yếu tố trên, ông Nguyễn Minh Giang cho rằng TTCK năm 2025 sẽ gặp nhiều biến số khó lường, do vậy, cơ hội đầu tư trong năm sẽ trở lên khó khăn hơn. Nhà đầu tư cần xây dựng sẵn những kịch bản đầu tư, trong trường hợp thị trường khi xảy ra những biến số bên ngoài tác động.

| Bằng phương pháp này, Mirae Asset sàng lọc ra những cổ phiếu chất lượng để đầu tư Mirae Asset sàng lọc danh mục cổ phiếu dựa trên chỉ số Sharpe Ratio, tập trung vào các doanh nghiệp có nền tảng tài chính ... |

| 4 cổ phiếu ngân hàng tiềm năng qua lăng kính Mirae Asset: Đâu là cái tên hot nhất? Trong báo cáo mới nhất, Chứng khoán Mirae Asset (MAS) đưa ra những nhận định quan trọng về tiềm năng sinh lời và triển vọng ... |

| Chứng khoán Mirae Asset Việt Nam khai trương Trung tâm Kinh doanh Hoàn Kiếm Chứng khoán Mirae Asset Việt Nam khai trương Trung tâm Kinh doanh Mirae Asset Hoàn Kiếm (Hà Nội), khẳng định sự nỗ lực mở rộng ... |

Lưu Lâm