VNDIRECT: Tín hiệu tích cực sau tái cấu cấu trúc Bách hóa xanh của MWG

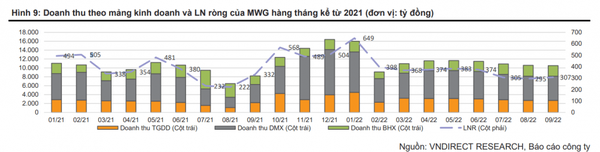

Quý 3/2022, doanh thu của Công ty CP Đầu tư Thế giới Di động (HoSE: MWG) đạt 32.012 tỷ đồng, tăng 31,6% svck, nhờ tăng trưởng 62% svck của Thế giới di động (TGDĐ) và Điện máy xanh (ĐMX). Trong khi đó, doanh thu của Bách Hóa Xanh giảm 21,7% svck xuống chỉ còn 7.200 tỷ đồng sau khi 19% cửa hàng Bách hóa xanh (BHX) đóng cửa kể từ Tháng 6/2022 và nhu cầu dự trữ giảm dần (là nguyên nhân chính dẫn đến nền doanh thu cao của BXH trong Quý 3/2021).

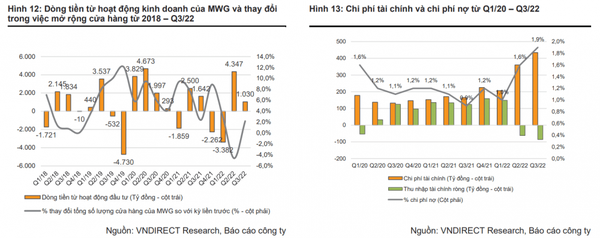

Chi phí tài chính tăng 2,7 lần svck, phản ánh lãi suất đi vay tăng kể từ quý 2/2022 đến nay. Chi phí bán hàng & quản lý chỉ tăng 12,2% svck (bao gồm khoản lỗ 264 tỷ đồng do thanh lý tài sản của BHX) cho thấy MWG đang tái cơ cấu hiệu quả chi phí quản lý doanh nghiệp. LN ròng của MWG trong quý 3/2022 chỉ tăng 15,4% svck lên 906 tỷ đồng, chủ yếu do tác động của khoản lỗ 814 tỷ đồng của Bách hóa Xanh.

Trong 9 tháng đầu năm 2022, doanh thu và lợi nhuận ròng lần lượt đạt 102.816 tỷ đồng (tăng 18,4% svck) và 3.481 tỷ đồng (tăng 4,3% svck), thấp hơn kỳ vọng khi chỉ hoàn thành 54,9% dự báo cả năm.

|

| Nguồn: VNDIRECT |

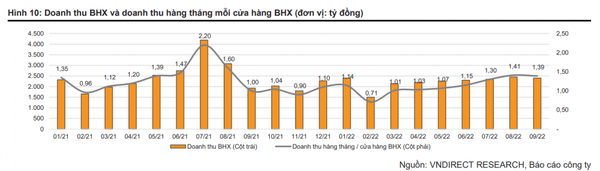

Doanh thu mỗi cửa hàng Bách Hóa Xanh cải thiện sau tái cấu trúc

Sau khi thay đổi layout cửa hàng BHX trong quý 2/2022, MWG tiếp tục đóng cửa hơn 400 cửa hàng hoạt động kém hiệu quả để tối ưu hóa chi phí vận hành, vì thế số lượng cửa hàng BHX giảm 19% so với cuối năm 2021 xuống còn 1.727 cửa hàng vào cuối quý 3/2022. VNDIRECT ước tính doanh thu hàng tháng trên mỗi cửa hàng của BHX đạt 1,37 tỷ đồng trong quý 3/2022, cao hơn 26,8% so với quý 2/2022, điều này chứng tỏ sự thành công bước đầu của quá trình tái cơ cấu.

VNDIRECT ước tính MWG vẫn duy trì biên lợi nhuận gộp khoảng 25% cho chuỗi Bách Hóa Xanh trong 9 tháng đầu năm 2022 và mức này sẽ tiếp tục được duy trì trong giai đoạn 2022-2024 trong bối cảnh lạm phát gia tăng và MWG vẫn muốn đẩy mạnh doanh thu chuỗi BHX.

|

| Nguồn: VNDIRECT |

BHX tiếp tục ghi nhận khoản lỗ 814 tỷ đồng trong quý 3/2022, bao gồm chi phí thanh lý tài sản 229 tỷ đồng và một số chi phí phát sinh khác trong quá trình tái cấu trúc chuỗi BHX như chi phí hợp đồng cho thuê. Do đó, VNDIRECT ước tính khoản lỗ hoạt động của BHX vào khoảng 400 tỷ đồng, giảm mạnh so với quý 1/2022 với khoản lỗ khoảng 600 tỷ đồng.

Với kỳ vọng doanh thu hàng tháng trên mỗi cửa hàng của MWG sẽ tiếp tục đà tăng trưởng trong quý 4/2022 và 2023 để tăng lên mức 1,45 tỷ đồng trong quý 4/2022 và 1,52 tỷ đồng trong 2023, VNDIRECT ước tính khoản lỗ của BHX sẽ đạt khoảng 250 tỷ đồng và tiến tới có lãi trong quý 2/2023. Như vậy, từ năm 2023 trở đi, MWG có thể sử dụng khoản “chuyển lỗ” từ năm 2018-2022 với giá trị lên tới 6.300 tỷ đồng để giảm thuế doanh nghiệp áp dụng cho MWG từ năm 2023 trở đi.

Sức khỏe tài chính vẫn duy trì ổn định

Sau khi thu hẹp quy mô BHX, MWG đã ghi nhận dòng tiền hoạt động dương kể từ Qúy 2/2022 trong khi tổng dư nợ giảm 7,4% so với đầu năm tính đến cuối quý 3/2022. Hiện tại, tỷ lệ D/E của MWG đang duy trì ở mức 0,98 lần, tỷ lệ này là thấp nhất trong số các công ty cùng ngành CNTT, như FRT đang duy trì tỷ lệ D/E là 2,2 lần, DGW đang duy trì tỷ lệ D/E là 1,1 lần và PET gấp 2,2 lần.

Trong tháng 9/2022, MWG đã vay hợp vốn kỳ hạn 5 năm trị giá 250 triệu USD với lãi suất cố định 6,6% nhằm cơ cấu nợ ngắn hạn sang dài hạn nhằm đảm bảo sức khỏe tài chính vững mạnh, giảm thiểu tác động của các bất ổn vĩ mô. Với khoản vay này, VNDIRECT ước tính MWG sẽ chịu khoản lỗ tỷ giá khoảng 215 tỷ đồng trong quý 4/2022.

Đối với 2023, VNDIRECT cho rằng tỷ giá hối đoái sẽ ổn định và MWG có thể tận dụng chi phí vốn thấp trong bối cảnh lãi suất tăng để đạt được thu nhập tài chính thuần trong năm 2023 và 2024 với giá trị lần lượt là 364 tỷ đồng và 205 tỷ đồng.

|

| Nguồn: VNDIRECT |

Duy trì khuyến nghị Khả quan với giá mục tiêu 78.300 đồng/cp

Trong giai đoạn 2022-2024, VNDIRECT đưa ra dự phóng như sau:

- Giảm 475 và 815 về số lượng cửa hàng BHX trong năm 2022 và 2023 để phản ánh kết quả của việc đóng cửa các cửa hàng hoạt động không hiệu quả trong quý 3/2022 và chiến lược tạm dừng mở rộng chuỗi BHX để tập trung vào tính hiệu quả vận hành. Đồng thời, VNDIRECT tăng doanh thu BHX hàng tháng trên mỗi cửa hàng thêm lần lượt 7,2% và 10,1% lên 1,34 tỷ đồng và 1,52 tỷ đồng cho năm 2022 và 2023 để phản ánh kết quả quá trình tái cấu trúc của BHX.

- Tăng doanh thu của chuỗi TGDĐ lần lượt là 6,8% và 2,6% cho năm 2022 và 2023, phản ánh việc tăng tốc mở cửa hàng Topzone để thúc đẩy doanh số bán sản phẩm Apple, đồng thời điều chỉnh doanh thu của chuỗi ĐMX thêm 1,05% trong năm 2022 và giảm 2,21% trong năm 2023 để phản ánh tác động của lạm phát đến doanh thu ĐMX và tốc độ mở rộng ĐMX siêu nhỏ chậm lại so với báo cáo trước đó.

- Điều chỉnh biên lợi nhuận gộp tổng hợp giảm xuống lần lượt 21,8% và 21,4% cho năm 2022 và 2023 do áp lực chi phí đầu vào trong bối cảnh lạm phát gia tăng ảnh hưởng đến biên lợi nhuận gộp.

- Điều chỉnh lợi nhuận tài chính thuần là 134 tỷ đồng trong năm 2022 và 364 tỷ đồng trong năm 2023, chủ yếu phản ánh lỗ tỷ giá hối đoái trong quý 4/2022 và MWG tiếp tục hưởng lợi từ các khoản tiền gửi ngắn hạn và đầu tư vào năm 2023.

- Giảm chi phí BH&QLDN lần lượt 7,2% và 16% trong năm 2022và 2023 chủ yếu nhờ giảm chi phí quản lý sau khi đổi mới chuỗi BHX.

Dựa trên định giá thành phần của mảng bán lẻ điện tử tiêu dùng của MWG (TGDĐ và ĐMX), mảng Bách hóa Xanh và mảng An Khang với các giả định (WACC= 12,8%, lãi suất phi rủi ro = 4,0%) đưa ra khuyến nghị Khả quan cho cổ phiếu MWG với giá mục tiêu 78.300 đồng/cổ phiếu.

Tiềm năng tăng giá: các chuỗi mở rộng nhanh hơn dự kiến, doanh thu trên mỗi cửa hàng tăng hơn dự kiến hoặc BHX đạt mức hòa vốn nhanh hơn kỳ vọng.

Rủi ro giảm giá: Doanh thu từ TGDĐ&ĐMX thấp hơn dự kiến hoặc thời điểm có lãi của BHX chậm hơn dự kiến.

Những khuyến nghị của các công ty chứng khoán là nguồn thông tin tham khảo, các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.

Thế Hưng

Bài liên quan

Dự án "sống còn" vừa nhận tín hiệu tốt, công ty con của Novaland vẫn sai hẹn với nhà đầu tư

Mảng trụ cột lên tiếng, Hòa Phát (HPG) lập kỷ lục chưa từng có

Bất động sản khu công nghiệp chững lại, cổ phiếu nào còn giữ được đà tăng?

5 doanh nghiệp công bố lịch trả cổ tức, 1 cái tên gây sốc khi hoãn tới 13 năm

Cổ phiếu chứng khoán bất ngờ được khối nhà đầu tư này giải ngân mạnh tuần qua

S&P 500 lập đỉnh mới, Nike bứt phá 15%, Coinbase và Palantir lao dốc trong ngày chứng khoán Mỹ nhích nhẹ

Giá heo neo cao , doanh nghiệp chăn nuôi có thể đã làm xong việc của cả năm chỉ trong 6 tháng?

Khó khăn bủa vây, một doanh nghiệp mía đường vẫn "khỏe", trả cổ tức đều đặn cao hơn ngân hàng

Triển vọng LNG 2025–2026 hé lộ gì cho nhà đầu tư cổ phiếu năng lượng?

Nam Việt (ANV) bất ngờ được hưởng lợi khi các đối thủ "hụt hơi"

Nóng: “Đầu cầu” Hà Nội hé lộ thời điểm triển khai khâu quan trọng của dự án Đường sắt cao tốc Bắc-Nam

Những lý do bạn nên “chia tay thầy địa lý” và bắt đầu đầu tư bằng kiến thức và dữ liệu

Vincom Shophouse Diamond Legacy: Di sản sống chỉ dành cho số ít giữa tâm mạch thành Vinh

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Cuộc chơi ngành thép thêm đối thủ lớn, Chủ tịch Hòa Phát vẫn tự tin nói một điều không phải ai cũng dám nói

Xung đột Trung Đông có thể không kéo dài, cổ phiếu dầu khí lập tức phản ưng mạnh

Cổ phiếu một hãng hàng không chờ “sóng lớn” sau báo cáo tài chính, nhà đầu tư dự báo biến động 7%

Khởi nghiệp tuổi “thất thập cổ lai hy”, bà cụ gốc Kiên Giang giúp nhiều người dân trong ấp nhỏ cải thiện thu nhập

- tỷ giá usd/vnd hôm nay

- xổ số Đà Nẵng ngày 20 tháng 3

- Chính sách thuế Trump

- Phó Cục Trưởng Cục Đăng kiểm Việt Nam

- Xây dựng Hòa Bình

- đấu giá đất 30 tỷ đồng/m2

- tỷ giá Yên Nhật chợ đen

- ẩm thực Hà Nội

- quản lý mỏ khoáng sản

- xổ số Ninh Thuận hôm nay