VPBank sắp “bỏ túi” 1,5 tỷ USD từ thương vụ bán vốn cho SMBC

Trước đó, ngày 18/4 vừa qua, Hội đồng quản trị Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank; HOSE: VPB) đã thống nhất phương án tăng vốn điều lệ bằng việc chào bán cổ phiếu riêng lẻ cho nhà đầu tư chiến lược nước ngoài. Số lượng cổ phiếu chào bán dự kiến là gần 1,2 tỷ cổ phiếu.

|

| Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank; HOSE: VPB) |

Được biết, đối tượng được chào bán là SMBC (Tập đoàn ngân hàng Sumitomo Mitsui) với giá chào bán là 30.159 đồng/cp (tương ứng 15,005% vốn). Theo đó, VPBank dự kiến sẽ thu về 35.904 tỷ đồng sau thương vụ này.

Sau khi chào bán thành công, VPBank sẽ ghi nhận tăng vốn điều lệ thêm 11.905 tỷ đồng (nâng tổng vốn điều lệ từ hơn 67.400 tỷ lên hơn 79.300 tỷ đồng - giữ nguyên vị trí ngân hàng có vốn điều lệ cao nhất hệ thống) và vốn chủ sở hữu lên gần 140.000 tỷ.

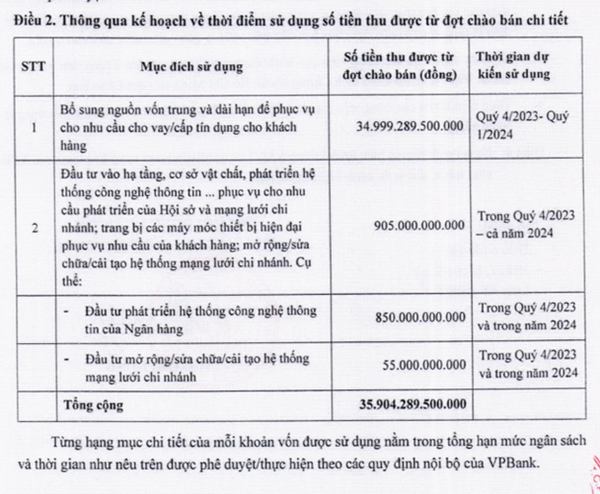

Về phương án sử dụng số tiền thu được từ đợt chào bán, VPBank dự kiến sẽ dùng gần 35.000 tỷ đồng để bổ sung nguồn vốn trung và dài hạn phục vụ cho nhu cầu vay/cấp tín dụng cho khách hàng; 905 tỷ đồng đầu tư vào hạ tầng, cơ sở vật chất, phát triển hệ thống công nghệ thông tin (trong đó: 850 tỷ đầu tư phát triển hệ thống và 55 tỷ đồng đầu tư mở rộng/sửa chữa/cải tạo hệ thống mạng lưới chi nhánh). Thời gian dự kiến sử dụng đều trong quý IV/2023 và các quý trong năm 2024.

|

| Nguồn: VPBank |

Ở diễn biến liên quan, VPBank vừa công bố nghị quyết triển khai phương án bán cổ phiếu quỹ theo chương trình lựa chọn cho cán bộ nhân viên năm 2023 (ESOP).

Theo đó, VPBank dự kiến chào bán hơn 30,2 triệu cổ phiếu quỹ cho nhân viên với giá 10.000 đồng/cp. Tỷ lệ phát hành là 0,448%. Tổng giá trị theo mệnh giá hơn 302 tỷ đồng. Đối tượng được mua cổ phiếu là cán bộ nhân viên người Việt Nam đáp ứng quy định tại quy chế về việc chào bán cổ phiếu quỹ theo chương trình lựa chọn cho người lao động. Các thành viên HĐQT không điều hành không được mua cổ phiếu bán theo chương trình ESOP.

Được biết, VPBank hiện có hơn 6,7 tỷ cổ phiếu đang lưu hành, trong đó hơn 30,2 triệu cổ phiếu quỹ. Số cổ phiếu quỹ được bán cho cán bộ nhân viên sẽ bị hạn chế chuyển nhượng tối đa 3 năm kể từ ngày kết thúc đợt chào bán. Kể từ ngày kết thúc đợt chào bán, sau 1 năm sẽ giải tỏa 30% số cổ phần, sau 2 năm sẽ giải tỏa tiếp 35% và sau 3 năm sẽ giải tỏa 35% số còn lại. Các quyền lợi phát sinh từ số cổ phần được mua sẽ không bị hạn chế chuyển nhượng.

Thời gian thực hiện việc phát hành ESOP trong quý 3/2023. Tổng số tiền thu được dự kiến sau đợt phát hành là 302 tỷ đồng, sẽ được sử dụng bổ sung lưu động của ngân hàng.

Được biết, lần gần nhất, tháng 8/2022, VPBank cũng đã phát hành 30 triệu cổ phiếu ESOP cho cán bộ nhân viên với giá 10.000 đồng/cp. Đây là chương trình được nhà băng này thực hiện nhiều năm gần đây nhằm thu hút và giữ chân nhân tài.

Trên sàn HOSE, cổ phiếu VPB liên tục nhận được sự quan tâm của nhà đầu tư sau thông tin Ngân hàng nâng tỷ lệ sở hữu tối đa của nhà đầu tư nước ngoài (room ngoại) lên 30%. Chỉ tính riêng từ đầu tháng 9, có hơn 52,5 triệu cổ phiếu VPB được giao dịch thỏa thuận, với tổng giá trị 1.096 tỷ đồng, tương đương mức giá 20.865 đồng/cổ phiếu. Đáng chú ý, trong 2 phiên 06 và 08/09, khối ngoại đã mua ròng cổ phiếu VPB với khối lượng khủng.

| VPBank huy động thành công khoản vay 300 triệu USD từ tập đoàn tài chính Mỹ Sáng ngày 10/9, Ngân hàng TMCP Việt Nam Thịnh Vượng (HOSE:VPBank) và Tập đoàn Tài chính Phát triển Quốc tế Hoa Kỳ (DFC) đã ký ... |

| Được tập đoàn tài chính Mỹ “rót” hàng trăm triệu USD, triển vọng của VPBank được dự báo ra sao? Mới đây, Ngân hàng VPBank và Tập đoàn Tài chính Phát triển Quốc tế Hoa Kỳ (DFC) đã ký Cam kết khoản vay song phương ... |

| 'Khối u' lớn dần trong ngân hàng Số liệu kinh doanh quý II của các ngân hàng cho thấy áp lực nợ xấu đang rất lớn. Nợ xấu tại nhiều ngân hàng ... |

Hải Chi

Bài liên quan

Uỷ ban Rủi ro trực thuộc Hội đồng Hiệp hội Ngân hàng Việt Nam tổ chức họp lần thứ nhất

Xếp hạng tín nhiệm và con đường hướng tới tài chính bền vững của ngân hàng

TS. Nguyễn Quốc Hùng: Xếp hạng tín nhiệm ngày càng quan trọng trong bối cảnh mới

Top 10 ngân hàng có tỷ lệ bao phủ nợ xấu, trích lập dự phòng rủi ro cao nhất

Hiệp hội Ngân hàng Việt Nam làm việc với Tổng Lãnh sự quán Vương quốc Anh

Câu lạc bộ Tài chính Tiêu dùng tổ chức thành công Hội nghị nhiệm kỳ II

Hiệp hội Ngân hàng Việt Nam làm việc với Hiệp hội Quỹ Tín dụng Nhân dân

Hiệp hội Ngân hàng Việt Nam thăm và làm việc với ICBC Chi nhánh Hà Nội

Hiệp hội Ngân hàng Việt Nam làm việc với IMF về lĩnh vực ngân hàng số và tài sản mã hóa

Thường trực Hội đồng Hiệp hội Ngân hàng Việt Nam họp triển khai nhiệm vụ 7 tháng cuối năm 2025

Giá cà phê đối mặt chu kỳ điều chỉnh sau đà tăng nóng kéo dài

Bất động sản khu công nghiệp chững lại, cổ phiếu nào còn giữ được đà tăng?

Chiếc iPhone 5G nhỏ nhất, rẻ nhất Việt Nam, hiệu năng "không phải dạng vừa"

Doanh nghiệp của đại gia Võ Minh Hoài chơi lớn, 'xung phong' đầu tư tuyến cao tốc huyết mạch

Giá cà phê hôm nay 27/6: Mất gần 4.000 đồng/kg, điều gì khiến thị trường ‘lao dốc’?

Bầu Đức sắp xóa nợ nhờ cây!ㅤㅤㅤㅤㅤㅤㅤㅤㅤ

Thị trường biến động vì căng thẳng Trung Đông: Nhà đầu tư cá nhân nên làm gì?

- giá vàng ngày hôm nay

- Giá xuất khẩu tiêu

- Long An

- giá heo hơi mới nhất

- Bộ Giáo dục và Đào tạo đối thoại

- Lệ phí cấp Giấy phép

- NLG

- thị trường dầu mỏ

- Biến động giá tiêu

- tỷ giá usd/vnd hôm nay chợ đen