Bức tranh lợi nhuận ngành thép phân hóa, cổ phiếu thép gây thất vọng?

Bức tranh kết quả kinh doanh phân hóa

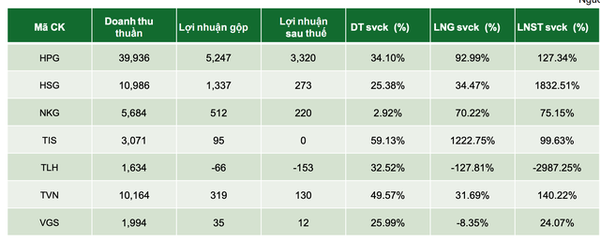

Kết quả kinh doanh của đa số các doanh nghiệp ngành thép trong quý 2 và nửa đầu năm 2024 ghi nhận sự hồi phục. Tuy nhiên, bức tranh kết quả kinh doanh của ngành vẫn có phân hóa khá mạnh, với điểm sáng thuộc về các công ty hàng đầu như HPG, NKG, HSG.

|

| Triển vọng với các doanh nghiệp ngành thép chưa có nhiều tích cực, nhất là khi giá bán gặp nhiều áp lực giảm và rủi ro chính sách hiện hữu |

Theo VCBS, kết quả kinh doanh tăng trưởng rất tốt của nhóm doanh nghiệp đầu ngành dựa trên một số nguyên nhân:

Thứ nhất, kết quả cùng kỳ năm ngoái ở mức rất thấp tới tiêu cực.

Thứ hai, lợi thế quy mô, thương hiệu và công nghệ đã giúp các công ty này gia tăng thị phần tại nội địa, tận dụng được nhịp hồi phục của thị trường xây dựng trong nước.

Thứ ba, nhóm dẫn đầu cũng khá nhạy bén trước cơ hội xuất khẩu, tạo ra lợi nhuận vượt dự báo, đặc biệt là trong phân khúc tôn mạ.

Thứ tư, giá nguyên liệu đầu vào khá ổn định trong quý 1 được phản ánh vào giá vốn quý 2.

"Chúng tôi cho rằng những lợi thế và điểm sáng hiện tại chỉ là nhất thời, không thực sự bền vững do một số chính sách mới ban hành tại EU sẽ có tác động bất lợi tới hoạt động xuất khẩu, và giá nguyên liệu cũng giảm khá nhanh vào cuối quý 2 có thể tạo ra áp lực trích lập giảm giá hàng tồn kho trong quý 3", báo cáo của VCBS cho biết.

|

| Kết quả kinh doanh quý 2/2024 của một số doanh nghiệp ngành thép |

Nhìn về quý 3, theo VCBS, triển vọng với các doanh nghiệp ngành thép chưa có nhiều tích cực, nhất là khi giá bán gặp nhiều áp lực giảm và rủi ro chính sách hiện hữu.

Dự báo của WSA (Hiệp hội Thép thế giới), nhu cầu tiêu thụ thép toàn thế giới trong năm 2023 hồi phục nhẹ ở mức 1,8% và tăng trưởng 1,9% vào năm 2024. Trong đó, sự hồi phục đáng kể ở đa phần các quốc gia như châu Âu, châu Á, Mỹ… Quốc gia chiếm trọng số lớn nhất và thiếu động lực tăng trưởng trong 2024 là Trung Quốc với dự phóng tăng trưởng tiêu thụ thép chỉ ở mức 0%.

Giả định của WSA từ tháng 4/2024 với kịch bản nhu cầu thép Trung Quốc ở kịch bản cơ sở. Tuy nhiên, trong bối cảnh thị trường bất động sản tại đây tiếp tục suy giảm và dự báo nửa cuối 2024 chưa có triển vọng tươi sáng hơn. VCBS cho rằng mức tiêu thụ thực tế thấp hơn đáng kể so với số dự báo của WSA.

Còn tại các thị trường xuất khẩu, một số chính sách sẽ tác động lớn tới các doanh nghiệp thép Việt Nam. Cụ thể, Liên minh châu Âu (EU) ra thông báo áp dụng chính sách Cơ chế Điều chỉnh biên giới carbon (CBAM), đánh thuế carbon đối với các nhà sản xuất xuất khẩu đến thị trường này. Chính sách sẽ được chính thức đi vào áp dụng vào tháng 1/2026. Điều này đặt ra thách thức cho các nhà sản xuất trong nước cần đầu tư xanh – rất tốn chi phí nếu muốn tiếp tục xuất khẩu vào thị trường này.

Chưa kể, vào ngày 30/7/2024, EU khởi xướng điều tra chống bán phá giá thép HRC Việt Nam sau khi sản lượng xuất khẩu vào thị trường này tăng đột biến và có nghi ngại về nguồn gốc xuất xứ.

Với thị trường trong nước, việc áp dụng biện pháp chống bán phá giá tạm thời đối với sản phẩm HRC và tôn mạ tới từ Trung Quốc, Ấn Độ và Hàn Quốc dự kiến sớm nhất sẽ có thể được ban hành vào tháng 10, 11/2024.

Tuy nhiên, tác động của chính sách chống bán phá giá tới sản phẩm tôn mạ sẽ không nhiều như giai đoạn 2016 - 2017 do: Tỷ trọng sản lượng nhập khẩu tôn mạ từ Trung Quốc và Hàn Quốc bằng 30% sản lượng tiêu thụ nội địa (mức thấp so với 100 - 110% giai đoạn 2016 - 2017); Trung Quốc hoàn toàn có thể né thuế bằng cách chuyển khẩu sang các quốc gia lân cận.

VCBS cho rằng, tác động sau khi áp dụng thuế CBPG với sản phẩm tôn mạ có thể giúp sản lượng nội địa tăng thêm khoảng 10 - 15% mức hiện tại (phần tăng thêm của sản lượng thép Trung Quốc và Hàn Quốc mất đi sau khi thuế được áp dụng).

Không nhiều kỳ vọng vào cổ phiếu thép

Về diễn biến giá cổ phiếu, nhóm ngành thép cho thấy tỷ suất lợi nhuận đầu tư đáng thất vọng khi lùi xa so với VN-Index và đa phần các nhóm ngành khác. Tuy nhiên, cố phiếu nhóm thép có sự phân hoá cao. Cụ thể, giá các cổ phiếu vốn hóa vừa và nhỏ có câu chuyện riêng như VGS, TVN, TIS (có bất động sản, lợi nhuận đột biến từ thanh lý tài sản...) tăng giá ấn tượng, thế chỗ cho nhóm cổ phiếu đầu ngành có biến động giá không thuận lợi như HPG, HSG, NKG.

VCBS cho rằng, thời gian tới, kỳ vọng đối với các cổ phiếu thép cũng không quá tích cực. Chẳng hạn, với HPG, VCBS cho rằng, với quan điểm giá thép duy trì mặt bằng giá thấp, lợi nhuận dự phóng cho năm 2024 đã phản ánh vào giá cổ phiếu. Mức ROE dự phóng cho năm 2024 là 13%, mức P/B 1,53 lần hiện tại cho thấy định giá không hấp dẫn so với quá khứ.

Tương tự, với HSG, thị trường xuất khẩu dần xuất hiện rủi ro tới từ áp thuế, rủi ro trích lập giảm giá hàng tồn kho. Giá thép xuất khẩu tại Mỹ và EU có sự điều chỉnh trong quý 2 theo giá thép Trung Quốc. VCBS cho rằng, biên lợi nhuận của ngành trong quý 3 và quý 4/2024 sẽ thu hẹp lại trong bối cảnh giá thép xuất khẩu đã điều chỉnh. Rủi ro lớn tới từ lượng hàng tồn kho lớn HSG tích trữ trong quý I/2024 có thể bị trích lập dự phòng giảm giá.

Tựu chung lại, VCBS cho rằng, những kỳ vọng về sự phục hồi đã phản ánh đáng kể vào giá cổ phiếu trong bối cảnh lợi nhuận của các doanh nghiệp thép chưa phục hồi tương xứng.

| Lý do nào khiến cổ phiếu HPG bị hạ khuyến nghị từ Mua xuống Khả quan? SSI Research duy trì giá mục tiêu ở mức 31.400 đồng/cổ phiếu (sau khi điều chỉnh 10% cổ tức bằng cổ phiếu) và hạ khuyến ... |

| VDSC chỉ điểm những nhóm ngành "dẫn sóng" thị trường chứng khoán cuối năm Lựa chọn cho nửa cuối năm, VDSC khuyến nghị lựa chọn cổ phiếu của những doanh nghiệp duy trì được xu hướng phục hồi/tăng trưởng ... |

| Triển vọng cổ phiếu các nhóm ngành nửa cuối năm dưới góc nhìn của FiinGroup Trong báo cáo mới đây, FiinGroup đã nếu chi tiết triển vọng của cổ phiếu từng nhóm ngành trong nửa cuối năm 2024... |

Linh Đan

Bài liên quan

Cổ phiếu chứng khoán bất ngờ được khối nhà đầu tư này giải ngân mạnh tuần qua

S&P 500 lập đỉnh mới, Nike bứt phá 15%, Coinbase và Palantir lao dốc trong ngày chứng khoán Mỹ nhích nhẹ

Giá heo neo cao , doanh nghiệp chăn nuôi có thể đã làm xong việc của cả năm chỉ trong 6 tháng?

Khó khăn bủa vây, một doanh nghiệp mía đường vẫn "khỏe", trả cổ tức đều đặn cao hơn ngân hàng

Triển vọng LNG 2025–2026 hé lộ gì cho nhà đầu tư cổ phiếu năng lượng?

Nam Việt (ANV) bất ngờ được hưởng lợi khi các đối thủ "hụt hơi"

Lịch chốt quyền trả cổ tức bằng tiền đầu tháng 7/2025: Taseco chi đậm

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Nóng: Cục Thi hành án thông báo khẩn tới các bị hại đại án Vạn Thịnh Phát

Cổ phiếu dầu khí phân hóa mạnh, đâu là lựa chọn giữ nhịp tăng?

Khối ngoại bán ròng phiên thứ hai liên tiếp, tâm điểm cổ phiếu đầu ngành công nghệ

Chuyển động mới nhất tại dự án 5 tỷ USD của Novaland (NVL)

Dự báo giá tiêu ngày 27/6/2025: Liệu giá ngày mai có thêm bước tiến?

<h1 class="sc-longform-header-title block-sc-title arx-block-state">Tâm điểm dòng tiền hôm nay 25/6: Tìm cơ hội mới

Việt Nam từng bước tháo rào cản nâng hạng chứng khoán, kỳ vọng mở ra “trục hút vốn” mới từ khối ngoại

Động thái mới nhất sau khi trở lại của Tân Hoàng Minh

Giá bạc hôm nay 23/6/2025: Bạc Phú Quý tăng ngay đầu tuần

Nhà đầu tư chú ý: Nhiều doanh nghiệp sắp trả cổ tức tiền mặt, tỷ lệ lên tới 60%

- Bộ Công Thương

- KQXSMBt5

- Bournemouth đấu với MU

- xổ số miền Nam 12/5/2024

- giá lợn hơi miền Bắc

- Quản lý thông tin trên mạng xã hội

- Xu hướng giá heo hơi

- cổ đông lớn VPD

- cưỡng chế thuế

- di sản văn hóa