Ngành ngân hàng 6 tháng cuối năm 2023: Nỗi lo sụt giảm lợi nhuận

Theo báo cáo ngành ngân hàng của công ty chứng khoán KIS Việt Nam, tình hình ngành ngân hàng đã có sự khởi sắc trong quý 1 vừa qua. Tuy nhiên, việc giữ vững lợi nhuận sẽ là một thử thách lớn với ngành này trong giai đoạn còn lại của năm, cụ thể:

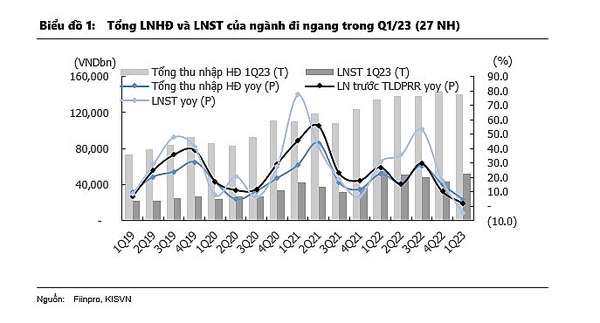

Tăng trưởng lợi nhuận ròng đi ngang trong quý 1/2023

Tổng lợi nhuận của 27 ngân hàng niêm yết gần như không thay đổi ở mức -4,4% n/n trong quý 1/2023 so với 17,9% n/n trong quý 4/2022 và 31% n/n trong quý 1/2022. Tuy nhiên, kết quả lại khác nhau giữa các ngân hàng. Các mã vượt trội ở nhóm ngân hàng vừa và lớn bao gồm BID (+52,8% n/n), VCB (+12,9% n/n), MBB (+10,1% n/n), STB (+49,1% n/n), ACB (+25,8% n/n), VIB (+ 18,2% n/n) và OCB (+17,7% n/n) trong quý 1. Trong khi đó, các ngân hàng khác đều có mức tăng trưởng LN giảm như TCB (-19,2% n/n), VPB (-81,5% n/n) trong bối cảnh thị trường trái phiếu doanh nghiệp đình trệ, thị trường BĐS đóng băng và nền kinh tế suy thoái.

|

| Tăng trưởng LNST của các ngân hàng. Nguồn: CTCK KIS Việt Nam. |

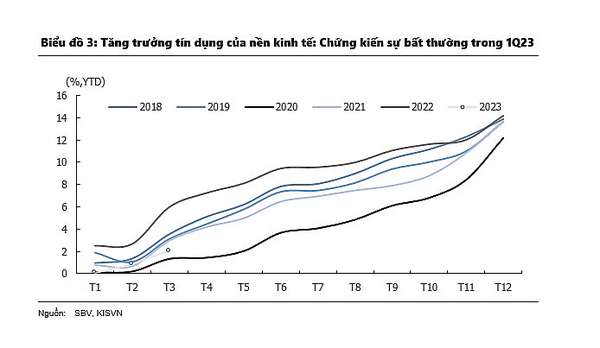

Tăng trưởng tín dụng quý 1/2023 chững lại

Ước tính tăng trưởng tín dụng quý 1/2023 của nền kinh tế là 2,06% kể từ đầu năm (tính đến ngày 28/03/2023), thấp hơn so với quý I của các năm 2018-2019 và 2021-2023. Hầu hết các ngân hàng đều chứng kiến tốc độ tăng trưởng tín dụng trong quý 1 chậm lại và dư nợ trái phiếu doanh nghiệp sụt giảm. Theo Phó Thống đốc Đào Minh Tú, nguyên nhân tăng trưởng tín dụng thấp xuất phát từ việc thị trường bất động sản gặp khó khăn cũng như thị trường trái phiếu trì trệ. Những khó khăn này chủ yếu liên quan đến các vấn đề pháp lý dự án, từ đó dẫn tới tín dụng ngành bất động sản tăng chậm hơn nhiều so với các năm trước và ảnh hưởng tới tăng trưởng chung.

|

| Tăng trưởng tín dụng nền kinh té. Nguồn: CTCK KIS Việt Nam. |

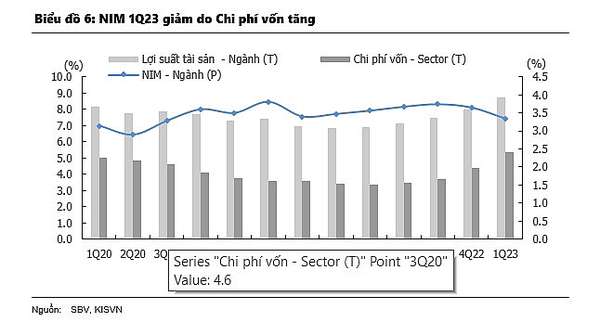

NIM giảm do lãi suất huy động trong quý 1 vẫn còn cao

Biên lãi thuần (NIM) của hầu hết các ngân hàng trong quý 1 năm nay đều sụt giảm do lãi suất trong quý 1 vẫn còn cao, ngoại trừ SHB, VIB, NAB và KLB. Trong bối cảnh lãi suất huy động cao, chi phí vốn (COF) tăng nhanh hơn lợi tức tài sản. Theo ước tính của chúng tôi, NIM của BID, CTG, MBB, VBB và PGB giảm ít hơn so với các mã còn lại. Tất cả các ngân hàng đều bị giảm CASA do sự dịch chuyển từ tiền gửi không kỳ hạn sang tiền gửi có kỳ hạn do lãi suất tiền gửi có kỳ hạn tăng vào cuối quý 4 năm ngoái và nửa đầu quý 1 năm nay.

|

| NIM quý 1/2023 của các ngân hàng. Nguồn: CTCK KIS Việt Nam. |

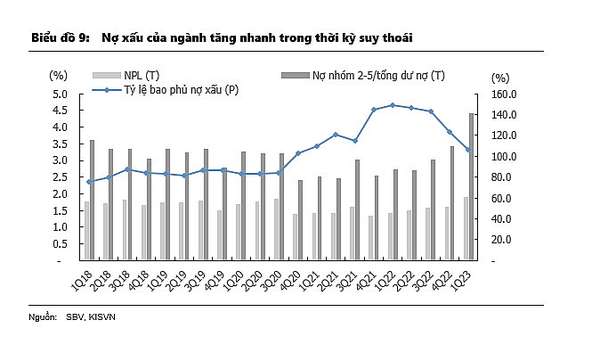

Nợ xấu trong quý 1 nhen nhóm bùng nổ trong bối cảnh suy thoái

Tỷ lệ nợ xấu (3-5) của 27 ngân hàng niêm yết (chiếm 74% tổng tín dụng của nền kinh tế) tăng từ 1.6% của quý 4/2022 lên 1.9% của quý 1/2023 nhưng vẫn có thể kiểm soát được (dưới mức mục tiêu 3%).

Tuy nhiên, khoản vay đáng chú ý (nhóm 2) tăng 43% q/q trong quý 1/2023; tỷ lệ dư nợ vay nhóm 2-5/ tổng dư nợ tăng mạnh từ 3,4% trong quý 4 năm ngoái lên 4,4% trong quý 1 năm nay, cao hơn mức đỉnh ở thời điểm đại dịch COVID-19.

MBB, VPB, VIB, TPB, MSB, OCB, ABB và VBB là những ngân hàng tăng trưởng nợ xấu nhiều nhất trong quý 1/2023. Khi nợ xấu tăng cao bắt buộc ngân hàng phải thanh lý tài sản với giá rẻ, như là trường hợp của ngân hàng VIB. Trong thời gian gần đây, VIB đã phải thanh lý hàng loạt ô tô cũ với giá rẻ để có thể thu hồi được một phần nợ xấu.

|

| Nợ xấu toàn ngành ngân hàng. Nguồn: CTCK KIS Việt Nam. |

NIM bù đắp phần nào nhu cầu tín dụng thấp trong quý 2/2023

Nhu cầu tín dụng trong giai đoạn còn lại của năm nay dự kiến vẫn còn thấp. Trong giai đoạn đầu quý 2, lãi suất huy động đã có tín hiệu hạ nhiệt. Điều này dẫn tới biên lãi thuần (NIM) trong quý 2 tới sẽ cải thiện nhẹ q/q nhờ chi phí vốn giảm. Bên cạnh đó, chính sách giãn nợ gốc/lãi và duy trì nhóm nợ (thông tư 02) sẽ giúp các ngân hàng giảm bớt gánh nặng từ nợ xấu gia tăng. T

uy nhiên, nền ngành ngân hàng cũng như các ngành khác đều đang phải đối mặt với rùi ro suy thoái kinh tế. Suy thoái kinh tế kéo dài không thể lường trước dẫn đến hiệu quả kinh doanh chậm lại và nợ xấu tăng khó kiểm soát. Một lượng lớn trái phiếu doanh nghiệp đáo hạn vào những tháng cuối năm vẫn tiếp tục tạo ra nhiều thách thức.

| Tăng trưởng lợi nhuận ngành ngân hàng sẽ nằm trong vùng rủi ro nếu không tiến triển Trong chương trình Bí mật đồng tiền ngày 17/5, ông Đào Phúc Tường, Chuyên gia tài chính đánh giá thị trường hiện đang đắt trong ... |

| Chuyên gia SSI: Thông tư 02 mang đến nhiều điểm tích cực cho ngành ngân hàng Ông Trương Minh Phương Duy - Chuyên gia Phân tích ngành ngân hàng từ SSI Research cho biết, chưa năm nào Chính phủ và NHNN ... |

| Cổ phiếu ngân hàng vẫn "ngụp lặn" dưới chân sóng Trong bối cảnh mặt bằng giá cổ phiếu nhiều nhóm ngành tăng mạnh nhờ hàng loạt các chính sách hỗ trợ tăng trưởng kinh tế, ... |

Thiên Dương

Bài liên quan

Bất ngờ với nhóm ngành dẫn đầu sóng lợi nhuận quý 1

Cổ đông lớn “xuống tàu” sau 7 năm gắn bó, doanh nghiệp vận tải biển này cũng chính thức “bẻ lái” hành trình

Khối ngoại “quay xe” bán ròng gần nghìn tỷ đồng, VCB cùng FPT bị xả mạnh

Cổ phiếu ngân hàng và công nghệ đồng loạt điều chỉnh, VN-Index mất mốc 1.310 điểm

Nhóm chứng khoán tăng tốc, VN-Index duy trì sắc xanh phiên sáng 16/5

Chứng khoán châu Á trái chiều: Nhật Bản giảm tốc, Trung Quốc tung gói hỗ trợ

Hé lộ chiến lược huy động hơn 4.000 tỷ của DIC Corp (DIG)

Kinh tế Nhật Bản tăng trưởng âm, cảnh báo tác động từ chính sách thương mại Mỹ

Cổ phiếu GEE: Tín hiệu StochRSI bật xanh, định giá đã thực sự hấp dẫn?

Chỉ 4 cái tên này thôi đã góp gần 80 điểm cho VN-Index, đáng chú ý khi lại cùng chung một nhà

Điện tăng giá: Nhóm ngành hưởng lợi và những doanh nghiệp “chuyển đổi để thích ứng”

Đại biểu Quốc hội đề xuất bổ sung cơ chế đặc biệt xây dựng nhà máy điện hạt nhân

Giá bạc hôm nay 15/5/2025: Đảo chiều giảm sau tín hiệu tích cực thuế quan Mỹ

Loại quả ‘vàng treo trên cây’ vừa mang về cho Việt Nam hơn 90 tỷ đồng: Chứa nhiều vitamin có lợi cho sức khỏe, bảo vệ tim mạch

Mẫu xe máy "made in Thailand" đẹp-rẻ-tiện ích hơn: Giá quá dễ chịu

Nhà thuốc An Khang "chơi lớn" xoa dịu nỗi lo của khách hàng

Kỳ 1: Biệt thự bên cạnh cụm công nghiệp ô nhiễm ở Bắc Ninh

- khai thác tài nguyên

- giá cà phê Tây Nguyên

- xe máy Yamaha tiết kiệm nhiên liệu

- Trong nước

- XSMN 28/9

- lãi suất huy động

- cập nhật giá cà phê

- giá vàng Báo Công Thương

- khung giá phát điện năm 2024

- xe ô tô